МІНІСТЕРСТВО ОСВІТИ І НАУКИ УКРАЇНИ

Міжнародний класичний університет імені Пилипа Орлика

Кафедра менеджменту та фінансів

РЕФЕРАТ

з дисципліни «ГРОШІ ТА КРЕДИТ»

на тему: «Вклад Дж. Кейнса у розробку кількісної теорії грошей »

Студентки III курсу

Фана Олени Олександрівни

спеціальності 072 «Фінанси, банківська справа та страхування»

Керівник

Оцінка за національною шкалою

Кількість балів оцінка ESTS

Члени комісії:

(підпис) (прізвище та ініціали)

Миколаїв, 2020

ЗМІСТ

Передумови виникнення та розвиток кількісної теорії грошей………….3-5

Напрями кількісної теорії та вплив на неї різних економічних шкіл…….6-7

Внесок Д.Кейнса у розвиток кількісної теорії грошей……………………8-15

ДЖЕРЕЛА

Передумови виникнення та розвиток кількісної теорії грошей

Класична кількісна теорія грошей сформувалася ще в XVI- XVII ст. і послужила методологічною основою всього подальшого розвитку монетаристської теорії, включаючи і сучасні її напрями. Основні її принципи (постулати) протягом багатовікового розвитку економічної думки лише зазнавали деяких уточнень, доповнень, поглиблень, залишаючись в основі своїй незмінними. Вони легко проглядаються і в найскладніших сучасних монетаристських концепціях, що дає підстави стверджувати, що й сучасна Монетаристська теорія по суті своїй є кількісною.

Назву кількісної ця теорія дістала тому, що її основоположники пояснювали вплив грошей на економічні процеси виключно кількісними чинниками, насамперед зміною маси грошей в обороті. Визначальною ознакою кількісної теорії є положення про те, що вартість грошей і рівень товарних цін визначаються змінами кількості грошей: чим більше їх в обороті, тим ціни вищі, а вартість грошей нижча, і навпаки. Впливаючи на ціни товарів і послуг, кількість грошей впливає і на всі інші економічні процеси: зростання номінального обсягу ВВП, національного доходу, платоспроможного попиту та ін.

Кількісна теорія грошей зародилася в XVI ст. У цей час в Європі відбувалося прискорене зростання загального рівня цін, відоме в економічній історії як революція цін, унаслідок якої середній рівень цін за період 1500-1600рр. зріс приблизно в 3-5 разів. Виникла необхідність з’ясувати причини цього досить тривожного явища. Найбільш очевидною, такою, що лежить на поверхні, причиною видавалося помітне збільшення припливу в Європу золота і срібла з Америки після відкриття цього континенту в XVI ст. Це було чи не перше масове підтвердження того, що вартість грошей, а отже й товарні ціни, залежать від їх кількості в обороті. При цьому мова йшла про повноцінні гроші – золото й срібло, що відкривало шлях для перегляду широко визнаного положення про те, що гроші вступають в оборот із внутрішньою, заздалегідь сформованою вартістю.

Першим, хто висунув ідею про залежність рівня цін від кількості благородних металів, був французький економіст Ж. Боден. У своєму трактаті «Відповідь на парадокси де Мальструа» він дійшов висновку, що високі ціни хоч і зумовлюються багатьма причинами, проте основною серед них є збільшення кількості золота й срібла. Інші економісти XVI-XVII ст. (Б. Даванзатті, Дж. Монтаріні, Д. Локк), розробляючи цю ідею Ж. Бодена, поступово перетворили її у прямолінійний і механічний варіант кількісної теорії, що обмежувався двома їх висхідними постулатами: причиною зростання цін є зростання маси грошей в обороті, а міра зростання цін визначається мірою зростання маси грошей.

Важливий внесок у кількісну теорію зробив англійський економіст Дж. Локк. Він вважав, що вирішальним чинником, який регулює і визначає вартість грошей (у даному разі золота й срібла), є їх кількість. Цей висновок Дж. Локка був використаний ідеологами промислової буржуазії, що почала розвиватися, для критики меркантилізму. Вони протиставляли прибічникам останнього твердження, що нагромадження золота й срібла не може зробити націю багатшою, тому що результатом такого нагромадження буде знецінення дорогоцінних металів і зростання товарних цін. На їхню думку, справжнє багатство нації пов’язане не з мертвими запасами золота й срібла, а зі створенням мануфактур, використанням у них живої праці. Відтак ідеї кількісної теорії сприяли розвінчанню меркантилізму, металістичної концепції грошей, згідно з якою золото та срібло вже за природою своєю є грошима.

У період становлення капіталістичних відносин основні ідеї кількісної теорії найчіткіше сформулював та поглибив англійський економіст Д.Юм. У нарисі «Про гроші» (1752) він висунув і обґрунтував принцип, який у сучасній літературі називається «постулатом однорідності»: подвоєння кількості грошей призводить до подвоєння абсолютного рівня всіх цін, виражених у грошах, але не зачіпає відносних мінових співвідношень окремих товарів. Своїм «постулатом однорідності» Д. Юм дав поштовх до формування концепцій «нейтральності грошей» у ринковій економіці та екзогенного, нав’язаного ззовні характеру зміни грошової маси в обігу, які ввійшли до арсеналу сутнісних ідей монета-ристської теорії взагалі.

Своїм дослідженням кількісної теорії Д. Юм зробив важливий внесок також у розвиток наукового уявлення про вартість грошей. Він висунув і обґрунтував ідею про представницький характер вартості грошей, згідно з якою:

* гроші вступають в обіг без власної вартості, а набувають її в обігу внаслідок обміну певної маси грошей на певну масу товарів;

* сформована в обігу вартість грошей визначається вартістю товарів, що реалізовані, є суто умовною, а величина її залежить від кількості грошей в обігу: чим вона більша, тим менша маса товарної вартості буде припадати на одну грошову одиницю.

Напрями кількісної теорії та вплив на неї різних економічних шкіл

Кількісна теорія грошей – це не якась окрема концепція, а загальнометодологічний підхід в економічній теорії, згідно з яким гроші впливають на економіку лише своєю кількістю і тому функціонування економічних систем вивчається у взаємозв’язку зі зміною маси грошей в обороті (кількісним фактором).

Залежно від того, як прибічники кількісної теорії пояснюють механізм впливу маси грошей на сферу реальної економіки, виділяється кілька її напрямів:

• класична кількісна теорія;

• неокласична кількісна теорія;

• кейнсіанський напрям;

• сучасний монетаризм;

• кейнсіансько-монетаристський синтез.

Класична кількісна теорія грошей зміну цін пояснює лише зміною кількості грошей в обігу. При цьому вплив кількості грошей на ціни є безпосереднім, прямо пропорційним і загальним, тобто однаково дійсним для всіх товарів. Сам механізм впливу кількості грошей на ціни та наслідки зміни цін у сфері виробництва ця теорія не вивчає.

Сутність неокласичної кількісної теорії грошей полягає в тому, що вона, вивчаючи механізм впливу кількості грошей на Ціни, а цін – на виробництво, визнає, що цей вплив не є прямо пропорційним, що він не однаковий на різних часових інтервалах, що залежить він від багатьох чинників, які повинні враховуватися при розробленні рекомендацій для практики грошово-кредитного регулювання.

Кейнсіанський напрям у кількісній теорії грошей має ту особливість, що, не заперечуючи принципово значення кількісного чинника впливу на ціни і реальну економіку, зовсім по-іншому трактує механізм цього впливу і його значення. Дж. М. Кейнс виходив з того, що ринковій економіці внутрішньо властива розба-лансованість та нерівномірність (циклічність) відтворювального процесу, який зумовлює низьку ефективність монетарних факторів економічного регулювання, особливо на коротких часових інтервалах, і вимагає більш прямого і потужного втручання держави в економічні процеси, зокрема через механізм фіскально-бюджетної політики. У самому механізмі впливу кількісного фактора на економіку Кейнс на перше місце ставив не зміну цін, а динаміку процентної ставки та пов’язаний з нею інвестиційний процес.

Представники сучасного монетаризму відновили ключову ідею класичної теорії про здатність ринкової економіки до саморегулювання і на цій підставі в центр уваги знову поставили кількісний чинник і монетарну політику. У «передатному механізмі» впливу грошей на економіку вони повернулись до прямого зв’язку між кількістю грошей і цінами й істотно конкретизували механізм цього зв’язку через зміну попиту і пропозиції на гроші та зміну структури активів. Практичні рекомендації представників сучасного монетаризму зводяться насамперед до

• проведення жорсткої монетарної політики, в основу якої слід брати сформульоване М. Фрідманом «грошове правило»;

• максимального обмеження прямого, адміністративного втручання держави у процеси суспільного відтворення, лібералізації ринку, цін, підприємницької діяльності тощо.

Внесок Дж. М. Кейнса У розвиток кількісної теорії грошей

Теорія грошей займає чільне місце в науковій спадщині одного з найвідоміших економістів XX ст. Дж. М. Кейнса. Їй він посвятив цілий ряд праць, зокрема «Трактат про грошову реформу» (1923), «Трактат про гроші» (1930) і «Загальна теорія зайнятості, процента і грошей» (1936). Оцінюючи в цілому внесок Кейнса в теорію грошей, слід зробити такі два зауваження:

1. У своїх дослідженнях Кейнс не зачіпав кардинальних питань теорії грошей – їх сутності та вартості. У цих питаннях він повністю залишився на традиційній для кількісників позиції номіналістичної теорії, називаючи гроші витвором держави, а вартість їх визначав як результат кількісного співвідношення маси грошей і маси товарів в обороті, тобто з позицій кількісної теорії. Кейнс також неодноразово підкреслював, що за незмінності всіх інших чинників впливу на ціни, зміна кількості грошей прямо впливає на рівень цін, хоч цей вплив не є прямо пропорційним.

2. Головним спрямуванням дослідницьких зусиль Кейнса в теорії грошей були питання місця і ролі грошей у відтворюваль-ному процесі. Щодо цих питань він цілковито дотримувався методології монетаристської теорії грошей, за якою головним об'єктом наукових досліджень повинні бути прикладні аспекти використання грошей в економіці.

Кейнс розглядав попит на гроші як функцію двох змінних величин. Наприклад, збільшення номінального доходу приведе до збільшення попиту на гроші, зумовленого існуванням трансакційного мотиву та мотиву обачності. Відповідно зниження норми позичкового процента збільшує попит на гроші, зумовлений існуванням спекулятивного мотиву.

Отже, Кейнс перебудував теорію грошей, ввівши в неї норму процента. Він перетворив гроші на важливий фактор формування інвестиційного попиту і відсунув на другий план традиційний зв'язок грошей і цін (класична кількісна теорія).

Кейнс розробив теоретичну концепцію "керованих грошей", спираючись на систему їх широкого державного регулювання і використання з метою стимулювання ефективного платоспроможного попиту, а відтак — й інвестиційного процесу. Тобто, Кейнс став засновником одного з напрямів теорії грошей — теорії державної грошової політики. Як у теорії, так і на практиці особливу значущість має положення Кейнса про принципи здійснення "політики дешевих грошей" і пільгового кредиту. Він виступив проти спонтанних змін цін, що завдають значної шкоди ринковій кон'юнктурі, та розробив концепцію регулювання ціноутворення і контролювання інфляції.

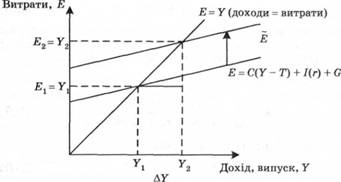

В основу кейнсіанської теорії закладена стимулююча роль витрат як факторів, що сприяють пожвавленню виробництва. Збільшення витрат приводить у подальшому

до відносно активного зростання доходів. Ілюстрацією цього процесу може слугувати графік, який отримав назву кейнсіанського хреста (рис. 2.1):

Рис. 2.1. Кейнсіанський хрест

Згідно з тотожністю національних рахунків і рівністю доходу витратам:

(варіант закритої економіки, NX(e) = 0).

Збільшення обсягу витрат Е →

Переміщення Е →

Маємо важливе спостереження: одиничне переміщення по осі ординат викликає переміщення по осі абсцис, що дорівнює величині мультиплікатора, який більший від одиниці. Саме це спостереження віддзеркалює основну тезу кейнсіанської теорії: збільшення витрат стимулює виробництво й отримання доходів. За теорією Кейнса:

де С — витрати на споживання;

а — автономне споживання, що не залежить від доходу;

Yd — дохід у розпорядженні споживача;

b — гранична схильність до споживання (0 < b < 1).

Мультиплікатор Кейнса:

Планові витрати в державі:

З іншого боку:

де А — автономні витрати;

n — гранична ставка оподаткування;

Y — національний дохід (НД).

Один з моментів теорії Кейнса: зміна рівня рівноваги НД здійснюється більшою мірою, ніж зміна рівня автономних витрат. Мультиплікативний ефект оцінюється коефіцієнтом:

Дж. М. Кейнс не тільки спирався на напрацювання своїх попередників, а й пішов значно далі в напрямі завершення теорії «регульованих грошей», «керованої інфляції», дослідження монетарного впливу на економічний цикл, на розвиток виробництва тощо.

Він остаточно відкинув постулати класичної теорії, що «гроші не мають значення» у відтворювальному процесі, що це лише другорядний технічний інструмент, і довів протилежне: гроші мають суттєве значення і виконують самостійну роль у розвитку економіки. Вони активно впливають на мотиви поведінки економічних суб'єктів, на їх господарські рішення і тому є джерелом стимулювання підприємницької активності і розвитку виробництва. Тим самим він відкинув «класичну дихотомію», що створила глибокий розрив між сферою реальної економіки і грошовою сферою. Головним каналом зв'язку між цими сферами Кейнс визнав норму процента, яка зазнає впливу сил грошового ринку (попиту і пропозиції грошей) й одночасно сама впливає на прийняття рішень про майбутні інвестиції.

З цих двох кейнсіанських положень випливало третє – про можливість ефективного регулювання грошей і свідомого використання їх державою як інструмента впливу на економіку, про проведення дійової монетарної політики з метою згладжування коливань економічного циклу та впливу на економічний розвиток взагалі. Отож, він створив закінчену концепцію «керованих грошей», що базувалася на широкому державному регулюванні пропозиції грошей та була спрямована на забезпечення стимулювання ефективного попиту. Гроші стали об'єктом державного регулювання й одночасно інструментом державного втручання в економічні процеси через механізм монетарної політики.

Кейнс змістив центр аналізу ролі грошей в економіці з довгострокових часових інтервалів, як це робили неокласики, на короткострокові, тому що тільки на цих інтервалах можливо було з’ясувати механізм економічного циклу та вияснити зв’язок грошей з його розвитком. Це був новий підхід, який дав можливість Кейнсу зробити принципово нові висновки.Зокрема він довів, що на короткострокових інтервалах вплив грошей на економіку здійснюється не за постулатами кількісної теорії, тобто не тільки через ціни, а й з допомогою інших інструментів, передусім норми процента. Кейнс глибоко вивчив роль процента в динаміці реальної економіки, насамперед через зв'язок «процент – інвестиції». Зміна норми процента безпосередньо впливає на інвестиційну активність економічних суб'єктів: при підвищенні процента вона знижується, а при зниженні – підвищується. Динаміка ж інвестицій безпосередньо впливає на зміну інвестиційного попиту, зайнятості, масштабів виробництва, темпів економічного зростання.

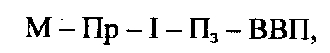

Ланцюг причинно-наслідкових зв’язків у грошовому механізмі впливу на економіку Кейнс вибудував за такою схемою: зміна грошової пропозиції зумовлює зміну рівня процентної ставки, Що, у свою чергу, призводить до зміни в інвестиційному попиті і через мультиплікативний ефект – до зміни обсягів номінального ВВП. У зв'язку з цим передатний механізм впливу грошей на реальну економіку, що випливає з кейнсіанської концепції, може бути виражений такою формулою (1.1):

(1.1)

(1.1)де Пр – ставка процента, І – попит на інвестиції, П3 – загальний обсяг платоспроможного попиту, ВВП – номінальний обсяг виробленого ВВП.

Отже, ця формула має спрощений вигляд порівняно з формулою передатного механізму Туган-Барановського, оскільки не враховує таких факторів, як прямий вплив зміни пропозиції грошей на платоспроможний попит та психологічна оцінка економічними суб’єктами вартості грошей (інфляційні очікування)

Уведення в передатний механізм процента та інвестицій значно розтягнуло ланцюг зв’язку між масою грошей і цінами, зробило його не таким жорстким, що сприяло розширенню меж збільшення пропозиції грошей без інфляційних наслідків. Це дало підстави Кейнсу захищати переваги «слабкої» валюти перед «твердою», допустимість помірної інфляції, доцільність політики «дешевих грошей». У традиціях кембриджської школи Дж. М. Кейнс відвів важливе місце аналізу мотивів нагромадження грошей. У Кейнса їх три: трансакційний, обачності та спекулятивний. Перші два пов'язані з традиційною роллю грошей як засобу обігу та платежу. Вони здебільшого об'єднуються під загальною назвою «трансакційний попит», який залежить від обсягу товарообмінних угод чи доходу. Головна новизна, внесена Кейнсом, - виокремлення третього елемента попиту на гроші – попиту на спекулятивні залишки. Кейнс пов'язав його з динамікою ціни на фінансові активи, зокрема облігації, тобто з процентом. Відтак він запровадив в аналіз розподілу індивідуумом свого доходу елемент вибору. І головним чинником, що дуже важливо, регулювання спекулятивного попиту, як і всього попиту на гроші. Кейнс вважав норму процента. Тому сукупний попит на гроші (М) у Кейнса складається з двох частин: трансакційного (М1), що є функцією доходу, і спекулятивного, що є функцією пооцента (М2) (1.2):

де L1(y) – функція доходу;

L2(i) – функція процента.

Кейнс не виключав можливості руйнівної інфляції при надмірному зростанні пропозиції грошей. Нарощування її може досягти такого рівня, за якого ставка процента знижується до критично низької межі. За нею економіка потрапляє в так звану «ліквідну пастку». Економічні суб'єкти віддають перевагу накопиченню ліквідності, перестають нарощувати дохідні активи, процентна ставка стабілізується і починає підвищуватися. У цих умовах перестає зростати інвестиційний попит, розривається ланцюжок зв'язку між грошима і виробництвом. Подальше зростання пропозиції грошей спричинить розбалансованість ринків, зростання цін та високу інфляцію. У цьому Кейнс убачав слабкість грошей як економічного регулятора та недостатню ефективність монетарної політики в стабілізації економіки.

Економічна теорія Кейнса глибоко вплинула на всю економічну думку Заходу. Вона була домінуючою протягом кількох десятиліть, її рекомендації широко застосовувалися в економічних програмах урядів більшості західних країн. Це пояснюється тим, що кейнсіанська доктрина з'явилася у розпалі великої економічної депресії 1929-1933 pp., коли традиційна монетарна політика була паралізована і виявилася неспроможною вивести економіку з глибокої кризи

Коли період «великої депресії» минув (значною мірою завдяки кейнсіанській політиці «дешевих грошей»), погляди економістів і політиків все частіше стали звертатися до її інфляційної складової. І в міру зростання інфляції падала довіра до кейнсіанських рецептів. Дедалі більше дослідників звертали увагу на те, що концепції Кейнса не пристосовані для аналізу господарських ситуацій, що характеризуються стійким підвищенням загального рівня цін. Це призвело до критики кейнсіанства наприкінці 60-х – на початку 70-х років і до швидкого розчарування у цьому вченні. На перший план висунулася проблема інфляції і ролі в ній грошових чинників. Ця сфера аналізу завжди була традиційною вотчиною кількісної теорії. За кейнсіанством стійко закріпилася репутація «проінфляційної доктрини», що ігнорує цінову динаміку і приносить купівельну спроможність грошей у жертву завданням забезпечення високих темпів економічного зростання.

Загальне розчарування в чудодійному характері кейнсіанських рецептів посилило вплив прихильників неокласичної теорії грошей, які істотно обновили традиційну кількісну теорію, надавши їй вигляду сучасного монетаризму.

ДЖЕРЕЛА

http://studentam.net.ua/content/view/5102/132/

https://dl.sumdu.edu.ua/e-pub/21643/185484/index.html

http://ru.osvita.ua/vnz/reports/bank/19986/

https://pidruchniki.com/15970122/finansi/vnesok_keynsa_rozvitok_kilkisnoyi_teoriyi_groshey